Hohe Qualität „Made in Germany“

Herausragende Innovationskraft, vorbildliche Kosteneffizienz und ein führendes Preisleistungsverhältnis sind verantwortlich dafür, dass insbesondere deutsche Kraftfahrzeuge und maschinelle Erzeugnisse reißenden Absatz auf dem Weltmarkt finden. Die starke Nachfrage nach deutschen Produkten aus dem Rest der Welt ist ausschlaggebend dafür, dass der deutsche Außenhandelsüberschuss derart ausgeprägt ist – schließlich werden weder ausländische Käufer dazu gezwungen, deutsche Produkte zu erwerben, noch können inländische Käufer dazu gezwungen werden, ausländische Produkte zu kaufen.

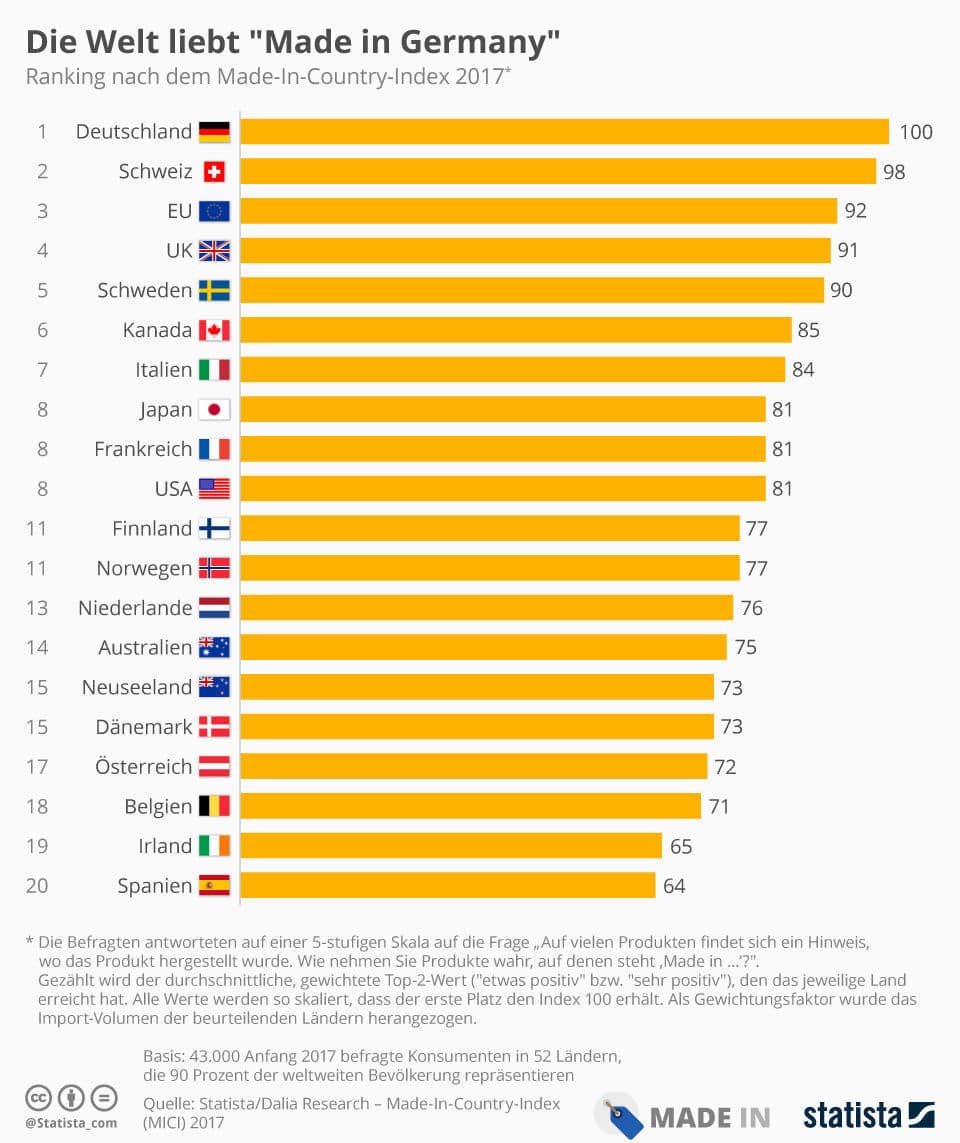

Wie hoch die Attraktivität des Labels „Made in Germany“ ist, zeigt sich beispielsweise anhand des Made-in-Country-Index, für den das Statistikportal Statista gemeinsam mit dem Marktforschungsunternehmen Dalia Research rund 43.000 Verbraucher in 52 Ländern befragt hat:

Importschwäche

Der Außenhandelsüberschuss hängt nicht nur von der starken Nachfrage nach deutschen Produkten ab. Es gibt zahlreiche Volkswirtschaften, deren Exportprodukte innovativ sind, ein gutes Preis-Leistungs-Verhältnis haben und weltweit nachgefragt werden und dennoch keinen Handelsüberschuss von 8% des BIP aufweisen. Auch die inländische Gesamtnachfrage und somit die Nachfrage nach ausländischen Produkten ist entscheidend – und in Deutschland ist diese verhältnismäßig dürftig. Die entscheidende Frage muss also lauten: Wieso ist die deutsche Nachfrage nach Importen so schwach?

Zum einen könnte ein Teil der Importschwäche durch eine größere Preissensibilität der Importprodukte zu Stande kommen. Anschaulich wird dies zum Beispiel bei der volatilen Entwicklung der nominalen Rohstoffimporte, die in den Jahren 2014 bis 2016 vor allem auf starke Preisschwankungen zurückzuführen waren.

Andererseits könnte die Antwort auch in der wachsenden Einkommensungleichheit, der Zunahme prekärer, unsicherer und unterbezahlter Arbeitsverhältnisse sowie einer ungerechten Verteilung der Einkommen aus den Exportüberschüssen liegen. Diese Faktoren führen dazu, dass deutsche Haushalte insgesamt weniger konsumieren und, falls überhaupt möglich, mehr sparen. Die dadurch (etwas) unterkühlte Binnenkonjunktur bedeutet im Umkehrschluss, dass Firmen bei ihren Investitionsentscheidungen eher zurückhaltend agieren und angefallene Gewinne lieber ausschütten oder im Ausland investieren. Somit übersteigen die aggregierten Ersparnisse die aggregierten Investitionen bzw. bleibt im Umkehrschluss die inländische Nachfrage weit hinter der jährlichen Wertschöpfung zurück.

Die schwäbische Hausfrau

Wie im Unterpunkt Ungleichgewicht zwischen Sparen und Investieren erwähnt, bedeutet eine unausgeglichene Leistungsbilanz, dass dort wo mehr exportiert als importiert wird, gesamtwirtschaftlich eben auch mehr gespart als investiert wird. Dies folgt automatisch aus den Definitionen der Volkswirtschaftlichen Gesamtrechnung. Man sollte allerdings berücksichtigen, dass diese nichts über mögliche Kausalitäten auszusagen vermag. Daher müssen zusätzliche Gründe gefunden werden, die uns erklären, warum wir in Deutschland seit der Jahrtausendwende kontinuierlich gesamtwirtschaftlich mehr sparen als investieren.

Private Haushalte und demografischer Wandel

So haben zum Beispiel die deutschen Haushalte ihre Nettoersparnis, also der Überschuss an Ersparnissen nach getätigten Ausgaben für private Investitionen, von etwa 3% um die Jahrtausendwende auf knapp 5% deutlich erhöht. Dieser vermeintliche Anstieg der „schwäbischen Sparsamkeit“ dürfte zum einen auf die ungewisse finanzielle Tragfähigkeit der jetzigen umlagefinanzierten gesetzlichen Rentenabsicherung zurückzuführen sein. So argumentiert ein Forscherteam des ifo-Instituts, dass die Hauptursache des Überschusses primär auf die gestiegene Notwendigkeit zur Altersvorsorge zurückzuführen sei.

Dahinter steht die Überlegung, dass durch die zunehmende Alterung der in Deutschland lebenden Gesellschaft erwerbstätige Menschen jüngeren bis mittleren Alters vermehrt sparen, um das zukünftig sinkende Rentenniveau privat ausgleichen zu können. Demnach wäre also ein Großteil der deutschen Überschüsse das Resultat eines sehr rationalen intertemporalen Einkommensausgleichs.

Diese Überlegungen sind jedoch empirisch fragwürdig, wie eine Analyse des Ökonomen Jan Priewe zeigt. Priewe bestreitet dabei nicht, dass die Alterung der Bevölkerung ein Fakt sei. Allerdings gebe es keine Belege dafür, dass die Privathaushalte im Zeitraum 1999-2016 tatsächlich mehr von ihrem Einkommen gespart hätten. „Tatsächlich liegt die Sparquote der Haushalte (als Anteil am verfügbaren Einkommen) seit einem starken Rückgang in den 1990er Jahren sehr stabil bei knapp 10%, mit leichten konjunkturellen Schwankungen zwischen 9 und 10,5%“, so Priewe. „Der Anteil des Sparens der Haushalte am BIP ist seit 1999 sogar leicht gesunken.“

Priewe bezweifelt zudem, dass die fortschreitende Alterung der deutschen Gesellschaft zu einer Reduzierung des Haushaltssparens führen wird: „In Zukunft dürfte zwar der Altersquotient massiv ansteigen. Aber das hat er in der Vergangenheit auch schon getan, ohne dass sich dies auf die Sparquote ausgewirkt hätte.“ Es sei vielmehr fragwürdig, ob es – wie beispielsweise von der Bundesbank erwartet – tatsächlich zu einem starken Rückgang des Haushaltssparens kommen wird, wenn die Babyboomer massenhaft in Rente gehen.

Denn gleichzeitig könnten parallel zur Alterung der Gesellschaft auch die Wohnungsbauinvestitionen zurückgehen, was das Sparen der Haushalte wiederum erhöhen würde. Zudem würde die Bevölkerung laut den gängigen Prognosen massiv sinken, was umso mehr das Wachstum der Binnennachfrage und damit der Importe dämpfen sollte, und der Verringerung der Überschüsse entgegenwirken könnte. „Je nach Einfluss der verschiedenen demografischen Faktoren könnte der Leistungsbilanzüberschuss sogar weiter anwachsen“, so Priewe.

Private Haushalte und Einkommensungleichheit

Zum anderen könnte die Zunahme der Lohnungleichheit mit einem höheren aggregierten Sparvolumen einhergegangen sein (siehe auch schwäbische Hausfrau). Die vermehrte Konzentration des Volkseinkommens im oberen Bereich der Einkommensverteilung schmälerte zugleich den Anteil der unteren Schichten am Volkseinkommen – also von jenem Teil der Einkommensverteilung, der einen viel größeren Teil seines Einkommens konsumiert. Im Aggregat ergibt sich dadurch ein größeres Sparvolumen, das auf weniger Köpfe verteilt wird. Dazu muss man allerdings auch sagen, dass die Ungleichheit bei den verfügbaren Markteinkommen zwischen 1991 und 2005 zwar beständig zugenommen hat, seit dem Jahr 2006 aber diesem (hohen) Niveau verweilt, der Leistungsbilanzüberschuss aber dennoch immer weiter gestiegen ist.

Unternehmen

Ein ähnlicher Trend des zunehmenden Sparüberschusses ist auch bei den nichtfinanziellen Kapitalgesellschaften in Deutschland, aber auch in anderen Industrieländern, zu beobachten. Zum einen ist das auf die verminderte Investitionstätigkeit der Unternehmen seit dem Ausbruch der Finanzkrise im Jahr 2009 zurückzuführen. So zeigen beispielsweise Berechnungen der Forschungsabteilung der KfW Bank, dass die Investitionsquoten der Unternehmen immer noch auf dem Niveau des Krisenjahres 2009 verharren und sich somit deutlich schwächer entwickelt haben als das – in Relation zu den Jahren vor der Krise – ohnehin schon mäßige Wachstum des Bruttoninlandsproduktes. Damit befand sich der Finanzierungssaldo (Sparen minus Investieren) des Unternehmenssektors im Jahr 2016 bei knapp 3% des BIP, was im Vergleich zum Jahre 2000 (etwa -5%) eine Zunahme von fast 8 Prozentpunkten bedeutet.

Mikroökonomische Erklärungen für das anämische Investitionsverhalten des Unternehmenssektors gibt es zuhauf: der zunehmende Preisverfall bei Investitionsgütern, die Veränderung bzw. Digitalisierung der Zusammensetzung der Investitionsgüter, die vermehrte Investition in ausländische Produktionsanlagen (= Direktinvestitionen, die zu den internationalen Investment-Positionen gezählt werden), der strukturelle Wandel hin zu einer auf Informationstechnologien basierenden Wissensgesellschaft etc.

Zum anderen lassen sich auch zahlreiche makroökonomische Gründe finden, die im Zusammenhang mit der schwachen privatwirtschaftlichen Investitionstätigkeit stehen könnten. Hierzu zählen beispielsweise

- die zunehmende Finanzialisierung der nichtfinanziellen Unternehmen (sprich: der Realwirtschaft),

- die zunehmende Dominanz von „Superstar-Firmen“, die immer größere Marktanteile an sich reißen und durch ihre Quasi-Monopolstellung ihre Wettbewerber vom Markt drängen oder

- die anhaltende politische Ungewissheit im Zusammenhang mit der zukünftigen Ausgestaltung der Währungsunion, des Brexit, dem politischen Kurs in den USA etc.

Der Staat

Auch der gesamtdeutsche Bundeshaushalt spielt bei der Betrachtung der gesamtwirtschaftlichen Ersparnisse eine, wenn auch verminderte, Rolle. Zum Beispiel ergab sich für das erste Halbjahr 2017 dank den Mehreinnahmen der Länder, Kommunen und Sozialversicherung ein gesamtstaatlicher Überschuss von knapp 18,3 Milliarden Euro bzw. 1,1% des Bruttoinlandsproduktes. Auf der Einnahmeseite ist die deutliche Steigerung der Staatseinnahmen auf die günstige Konjunkturlage und den entsprechend solide ausfallenden Steuereinnahmen zurückzuführen, während sich auf der Ausgabenseite die deutlich unterdurchschnittlichen Investitionen sowie die gesunkene Schuldenlast durch die historisch niedrigen Zinsniveaus für den Sparüberschuss bemerkbar machen. Somit trägt auch der Staat zum gesamtwirtschaftlichen Ungleichgewicht zwischen Sparen und Investieren bei.

Lohnzurückhaltung (a.k.a. Lohndumping)

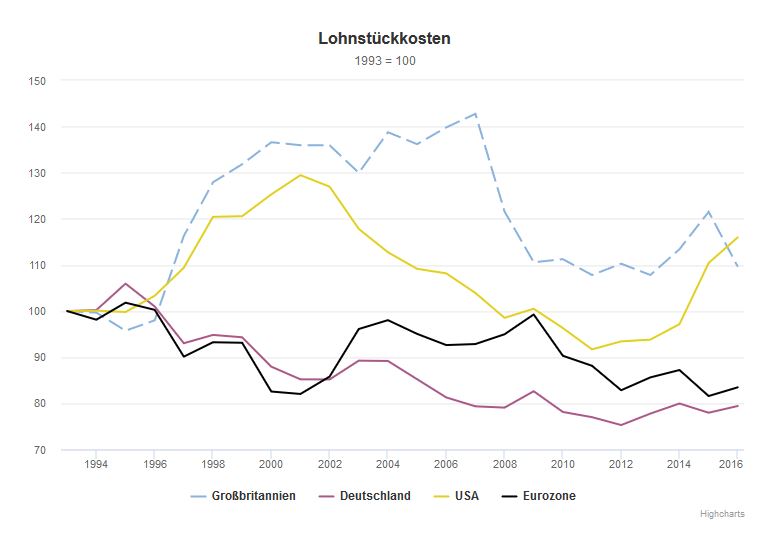

Anfang des neuen Jahrtausends galt Deutschland als “der kranke Mann Europas”. Erst die Agenda 2010-Reformen verhalfen der deutschen Wirtschaft wieder auf die Beine. Die Lohnstückkosten konnten gesenkt und die Wettbewerbsfähigkeit der deutschen Wirtschaft wiederhergestellt werden. Die stabilen Lohnstückkosten seit Einführung der Agenda-Reformen verhalfen der Exportindustrie zu einem Vorteil im hart umkämpften internationalen Preiswettbewerb.

Gegen dieses „Agenda 2010-Argument“ spricht allerdings, dass die deutschen Lohnstückkosten bereits seit Mitte der 90er Jahre im Vergleich zu Deutschlands wichtigsten Handelspartnern stagnieren und die Lohnzurückhaltung somit wohl eher die Folge der Dezentralisierung von Lohnverhandlungen nach der Wiedervereinigung ist. Tarifautonomie und die Schwäche der gewerkschaftlichen Verhandlungsmacht spielen also eine entscheidende Rolle bei der Erklärung stabiler bzw. niedriger Lohnstückkosten. Hartz IV und Co. haben diese Entwicklung vielleicht intensiviert, aber nicht ausgelöst.

Ein wichtiger Faktor für die deutsche Lohnzurückhaltung dürfte auch eine Entwicklung sein, die in vielen entwickelten Volkswirtschaften während der letzten Jahrzehnte zu beobachten war: die geringer werdende Macht der Gewerkschaften und ihrer Fähigkeit, höhere Lohnabschlüsse und bessere Arbeitsbedingungen durchzusetzen. So zeigen Untersuchungen der OECD, dass seit den 80er Jahren immer weniger Arbeiter Mitglied einer Gewerkschaft sind. Im OECD-Schnitt waren 1985 etwa 30% aller Arbeiter Gewerkschaftsmitglieder, während es im Jahre 2017 nur noch knappe 17% sind. In Deutschland war der Rückgang der Gewerkschaftsdichte sogar noch etwas stärker.

Ungleichgewicht zwischen Sparen und Investieren

Hinzu kommt, dass die preisliche Wettbewerbsfähigkeit Deutschlands eine relative Größe ist, die nur im Vergleich mit der Preisentwicklung anderer Länder eine Aussagekraft hat. Und diese hängt auch davon ab, wie groß das Ungleichgewicht zwischen Sparen und Investieren in Deutschland ist – denn ein Exportüberschuss ist immer auch ein Nettokapitalexport.

Global Savings Glut

Auf diesen Zusammenhang berufen sich die Anhänger der „Global Savings Glut“-Hypothese. Diese geht davon aus, dass die Ersparnisse exportstarker Nationen in direktem Zusammenhang mit den finanzwirtschaftlichen Verwerfungen im Zuge der Subprime-Krise in den USA stehen. Demnach trüge eine globale Sparflut aus Petro-Dollar und Manufaktur-Yen (a.k.a. „billiges Geld“) aus den Überschussländern zur Finanzierung realwirtschaftlicher Fehlinvestitionen in Defizitländern bei, die langwierige und kostspielige Strukturanpassungen nach sich zögen.

Diese Lesart des Außenhandelsüberschusses erinnert uns nochmal daran, dass sich die gesamtwirtschaftliche Zahlungsbilanz stets aus zwei groben Teilbilanzen zusammensetzt, und ein Ungleichgewicht eben anhand der einen Teilbilanz (Leistungsbilanz) wie auch anhand der anderen Teilbilanz (Kapitalbilanz) gedeutet werden kann. Die Ökonomen Jens Südekum und Gabriel Felbermayr erklären die Bedeutung der beiden Teilbilanzen anhand der Analogie des Yin und Yang: „Das „Yin“ der Leistungsbilanz sind dabei die Überschüsse, die Deutschland im Waren- und Dienstleistungshandel erzielt. Das sind 261 Milliarden Euro. Das „Yang“ der Leistungsbilanz (Anmerkung: das wir in der Kapitalbilanz finden) ist wiederum die Finanzierungsseite: Hiernach hat die deutsche Volkswirtschaft 2016 261 Milliarden Euro weniger konsumiert oder im Inland investiert, als möglich gewesen wäre. Dieses Geld ist natürlich nicht einfach weg, sondern wurde gespart und im Ausland angelegt.”

Anhand dieser Analogie lässt sich ein Missverständnis aufzeigen, dass sich im Zusammenhang mit der „Global Savings Glut“ und der Debatte um die Folgen eines andauernden Außenhandelsüberschusses eingenistet hat. So suggeriert die Wahl des Begriffs „Finanzierungsseite“, dass anhaltende Kapitalbilanzüberschüsse, also eine Nettogröße, für die Finanzierung realwirtschaftlicher Verwerfungen in anderen Ländern direkt verantwortlich gemacht werden können. Allerdings argumentieren beispielsweise Talina Sondershaus und Hannes Böhm vom IWH, dass eine solche Lesart den konzeptionellen Unterschied zwischen gesamtwirtschaftlichem „Sparen“, also einer Kategorie der Volkswirtschaftlichen Gesamtrechnung, mit dem aus der Finanzwirtschaft stammenden Begriff der „Finanzierung“ verwechselt, mit der ganz allgemein die Deckung des Kapitalbedarfs eines Wirtschaftssubjektes gemeint ist. Da realwirtschaftliche Investitionen viel eher eine „Finanzierung“ als gesamtwirtschaftliches „Sparen“ voraussetzten, könne man nicht automatisch schlussfolgern, dass Außenhandelsüberschüsse zum Aufbau der weltweiten Sparschwemme beitrügen.

Brutto vs. Netto, Finanzierung vs. Sparen

Das oben aufgezeigte Missverständnis zeigt, wie wichtig es ist, zwischen Brutto- und Nettogrößen zu unterscheiden. Während kontinuierliche Kapitalbilanzüberschüsse, also eine Nettogröße, zum Aufbau eines immer größeren deutschen Auslandsvermögens beitragen, sind es vielmehr Finanzierungs-, also Bruttoströme (denen möglicherweise dieses Auslandsvermögen als Finanzierungsquelle dienen), die zu realwirtschaftlichen Verwerfungen in anderen Ländern führen könnten. Demnach können große Außenhandelsungleichgewichte über ihren Einfluss auf das Nettoauslandsvermögen also indirekt mit „Finanzierungsschwemmen“ („Banking Gluts“) in Verbindung gebracht werden.

Aber auch für Deutschland selbst sind die im Ausland angelegten Gelder nicht zwangsläufig ein gutes Geschäft: So erzielt das Auslandsvermögen der Deutschen laut Bundesbank miserable Renditen.

Sehr deutlich wird dieser Punkt, wenn man die Entwicklung des deutschen Auslandsvermögens in Relation zu den Leistungsbilanzüberschüssen setzt. Laut Berechnungen von Fabian Fritzsche, Analyst beim Vermögensverwalter Collineo, hat Deutschland während der letzten drei Jahrzehnte und vor allem seit der Jahrtausendwende Leistungsbilanzüberschüsse von kumuliert knapp 2,4 Billionen Euro angehäuft. Allerdings betrug das Nettoauslandsvermögen bis zum 3. Quartal 2016 aber lediglich 1,59 Billionen Euro. Die negative Differenz von 744 Milliarden Euro ist laut Fritzsche der Betrag, für den Güter und Dienstleistungen ins Ausland exportiert worden, denen nun aber keine Forderungen mehr gegenüberstehen. „Diese Produktion wurde also letztlich verschenkt. Unter Berücksichtigung dieser Zahlen sehen vermeintliche Gewinner und Verlierer von Leistungsbilanzüberschüssen bzw. -defiziten auf einmal ganz anders aus. Demnach gehört Deutschland zu den großen Verlierern und zwar nicht trotz, sondern wegen der gigantischen Überschüsse der letzten Jahre“, so Fritzsche.

Allerdings ist es keinesfalls unumstritten, inwiefern der Abgleich zwischen kumulierten Leistungsbilanzüberschüssen und Nettoauslandsvermögen tatsächlich aussagekräftig ist.

Dazu muss man etwas ausholen: Bei den deutschen Außenhandels- bzw. Leistungsbilanzüberschüssen handelt es sich um die positive Differenz zweier Stromgrößen: der Differenz zwischen Exporten und Importen (natürlich besteht die Leistungsbilanz nicht ausschließlich aus der Handelsbilanz, diese macht aber deren wichtigsten Teil aus). Diese positive Differenz bedeutet, dass die deutschen Wirtschaftssubjekte Jahr für Jahr mehr Geld aus dem Ausland erhalten, als sie für ausländische Güter und Dienstleistungen ausgeben. Somit entsteht ein „Kapitalexport“ in der Kapitalbilanz, der das deutsche Auslandsvermögen vergrößert. Heißt: Die deutschen Außenhandelsüberschüsse tragen also kontinuierlich zum Aufbau des deutschen Auslandsvermögens bei. Da es sich bei den Überschüssen um eine Nettogröße handelt, vermehren diese das Nettoauslandsvermögen kontinuierlich.

An dieser Stelle ist es wichtig, auf den Unterschied zwischen Netto– und Bruttoauslandsvermögen hinzuweisen. Das deutsche Bruttoauslandsvermögen ist ein Guthaben, das sich über die Jahre auf- bzw. abbaut und zu einem bestimmten Stichtag gemessen wird. Dadurch ist es im Kontrast zu den Außenhandelsüberschüssen also eine Bestandsgröße, die die Gesamtheit aller Vermögen des Staates, der Haushalte und der Unternehmen im Ausland zu einem bestimmten Zeitpunkt erfasst. Zieht man von dieser Bruttobestandsgröße die Gesamtheit aller von ausländischen Wirtschaftssubjekten gehaltenen Vermögen in Deutschland ab, erhält man wiederum das Nettoauslandsvermögen.

Schwierigkeiten bei der Messung

Dabei gilt es zu beachten, dass das Nettoauslandsvermögen, wie oben beschrieben, ein buchhalterisches Hilfskonstrukt ist, das sich aus der Differenz zwischen dem Auslandsvermögen und den Auslandsverbindlichkeiten der Deutschen ergibt. Beide Größen unterliegen allerdings Wertschwankungen bei der Bemessung. So hat die Bundesbank daraufhin hingewiesen, dass die Daten für den Außenhandel (Stromgrößen aus der VGR) und die Daten zum Auslandsvermögen (Bestandsgröße aus der Datenbank zum Auslandsvermögen) aus zwei verschiedenen Quellen bezogen werden und die Richtlinien zur Berechnung der Auslandsvermögen erst 2013 geändert wurden. Nicht zuletzt deswegen ist klar, dass die kumulierten Leistungsbilanzüberschüsse nicht zwangsläufig 1:1 mit dem tatsächlichen Wert des Nettoauslandsvermögens gleichzusetzen sind.

Jedoch ist es auch so, dass die Differenz zwischen kumuliertem Leistungsbilanzüberschuss und Nettoauslandsposition für Deutschland bis zum Jahr 2001 aber sehr klein war und erst seitdem massiv anwächst, wie Fabian Fritzsche in einer Replik argumentiert. „In Deutschland laufen beide Größen vor allem zwischen 2006 und 2011 auseinander – also in der Zeit, zu der massive Abschreibungen auf immobilienbezogene Anlagen in den USA, Spanien, Irland etc. notwendig waren. Die Verluste, die in den Bankbilanzen zu sehen waren, spiegeln sich also auch in den volkswirtschaftlichen Bilanzen wider“, so Fritzsche. „Die auch von der Bundesbank vertretene These, die Differenz über zwei Datenquellen bzw. über Messungenauigkeiten zu erklären, greift somit nicht.“

Kritik am Abgleich von kumulierten Leistungsbilanzüberschüssen und Nettoauslandsvermögen haben auch Matthias Busse und Daniel Gros geäußert. Die Ökonomen vom Centre for European Policy Studies (CEPS) weisen ebenfalls darauf hin, dass sich die kumulierten Außenhandelsüberschüsse keineswegs nur in Deutschland deutlich von der Ziffer für das Nettoauslandsvermögen unterscheiden, was auf ein generelles Problem bei der Messung des Nettoauslandsvermögens hindeute.

Vor allem aber bestreiten Busse und Gros im klaren Kontrast zu Fritzsche und Co. die These, dass Deutschland die Überschüsse zum Nachteil gereicht seien. Nehme man beispielsweise die jährliche Rendite aus den deutschen Auslandsvermögen als grobe Messgröße für die „Performance“ deutschen Kapitals im Ausland, so komme man zu einer gegensätzlichen Schlussfolgerung: Die deutschen Auslandsinvestitionen brächten höhere Renditen ein als die ausländischen Investitionen in Deutschland.

Diesen Aspekt bestreitet Fritzsche ebenfalls nicht. Angesichts einer teilweise negativen Verzinsung von Bundesanleihen sowie von deutschen Unternehmensanleihen von nur knapp über 0% wäre dies auch so zu erwarten. Jedoch hält Fritzsche Busse und Gros´ Schlussfolgerung für falsch: „Daraus kann aber gerade nicht der Schluss gezogen werden, dass deutsche Investoren die Gelder einfach gut angelegt haben, dass es letztlich also keine Verluste auf das Auslandsvermögen gab, sondern durchweg hohe Renditen.“

Die Messmethodik von Busse und Gros lasse schlicht und ergreifend nur keinen anderen Schluss zu. Dies sei so, „als würde man jeden Monat in einen Aktiensparplan einzahlen und bei der Renditebetrachtung die Kursänderung außen vorlassen und nur die Dividenden als Rendite betrachten“. Wer Monat für Monat hohe Beträge anspare, also im Falle Deutschlands einen hohen Leistungsbilanzüberschuss aufweist, würde darauf selbstverständlich eine positive Verzinsung erhalten. „Nur unter Einbeziehung der Vermögensänderung kann aber die tatsächliche Gesamtrendite ermittelt werden – und genau dies unterlassen Busse und Gros“, so Fritzsche.

Der Euro

Die außergewöhnliche Nachfrage nach deutschen Produkten müsste eigentlich dazu führen, dass die deutsche Währung nominal aufwertet. Ein höherer Wechselkurs würde die Exportnachfrage dämpfen und die Importnachfrage steigern, so dass ein automatischer Ausgleich der Handelsbilanz stattfinden könnte. Allerdings ist Deutschland ein Mitglied des Euroraums, wodurch dieser Anpassungsmechanismus unterdrückt wird. Hinzu kommt, dass der Kurs des Euro in letzter Zeit eher ab- als aufgewertet hat und somit deutsche Produkte in Ländern außerhalb der Eurozone immer billiger werden.

Andererseits müssten sich im Fall eines anhaltend stark unterbewerteten Wechselkurses deutliche Preissteigerungstendenzen (vor allem der Kerninflationsrate) in Deutschland beobachten lassen, was seit geraumer Zeit aber nicht der Fall ist. Zudem ist der deutsche Export sehr stark auf importierte Zwischengüter angewiesen, die bei einem unterbewerteten Wechselkurs die Kosten für die Produktion von Exportgütern in die Höhe treiben würden.

Hinzu kommt die Tatsache, dass der Wechselkursmechanismus vor allem dann eine bedeutende Rolle spielt, wenn es sich bei den Export- und Importprodukten um sehr preissensible Produkte handelt. Bei den deutschen Exportprodukten handelt es sich aber größtenteils um Investitionsgüter und andere langlebige Kapitalgüter, bei denen die Wettbewerbsfähigkeit entscheidend von den nicht-preislichen Eigenschaften der Güter abhängt. Es gibt also gute Argumente die dafürsprechen, dass der nominale Wechselkurs eher eine untergeordnete Rolle spielt.

Verschiebung von Arbeit zu Kapital

Anders sieht es beim realen Wechselkurs aus. Eigentlich müssten anhaltende Außenhandelsüberschüsse dazu führen, dass das Preisniveau in Deutschland unter Druck gerät und sich somit der reale effektive Wechselkurs anpasst. Unter einem realen effektiven Wechselkurs versteht man ein Austauschverhältnis, das die Preis- und Kostenentwicklung eines Landes relativ zu der seiner Handelspartner, gewichtet nach ihrem jeweiligen Handelsanteil, berücksichtigt. Im Vergleich zum nominalen Wechselkurs werden somit Preis- und Kostenunterschiede, ausgedrückt in der Inflationsrate, in die Betrachtung miteinbezogen.

Wertet der reale Wechselkurs ab, werden inländische Produkte im Vergleich zu ausländischen Produkten günstiger. Spiegelbildich nimmt allerdings zugleich die Kaufkraft der Inländer im Bezug auf ausländische Güter ab. Dementsprechend gibt der reale Wechselkurs auch Auskunft über die relative Kaufkraft eines Landes. So hat Deutschland bis 2008 real im Vergleich zu den europäischen Krisenländern (vor allem infolge der Euro-Aufwertung) wesentlich weniger stark aufgewertet bzw. einen deutlichen Kostenvorteil gewinnen können:

Dass die Anpassung des realen Wechselkurses in Deutschland nicht geschehen ist, kann man auch auf die gesamtgesellschaftliche Gewichtsverschiebung von Arbeit zu Kapital – also die Abnahme der Arbeitnehmerentgelte am Volkseinkommen – zurückführen. Die dadurch etwas unterkühlte inländische Nachfrage hat nicht nur zur Folge, dass wenig aus dem Ausland nachgefragt wird, sondern auch, dass zu wenig nicht-handelbare Güter in Deutschland nachgefragt werden – mit negativen Folgen für den Arbeitsmarkt und das Preisniveau.

Die Verschiebung von Arbeit zu Kapital, könnte auch damit zusammenhängen, dass in Deutschland verhältnismäßig wenig investiert wird. Denn ein Blick auf Frankreich oder Italien zeigt, dass in den Ländern, in denen das Arbeitseinkommen als Anteil am Volkseinkommen in den letzten Jahren nicht abgenommen, sondern leicht zugenommen hat, auch eine Vertiefung der Kapitalintensität, also der Investitionen, zu beobachten ist. Diese wiederum könnten direkt mit den steigenden Lohnstückkosten zusammenhängen, die wir schon weiter oben beobachtet haben.

Die entscheidende Frage wäre also: sind Kapital und Arbeit Komplemente oder Substitute? Oder einfacher gesagt: ersetzen neue Investitionen die menschliche Arbeitskraft (Stichwort Roboter) oder steigern sie vielmehr die Nachfrage nach menschlicher Arbeit?

Es gibt Indizien, die daraufhin deuten, dass mehr Investitionen zu einer höheren Produktivität und somit wiederum zu höheren Arbeitnehmerentgelten führen, ohne gleichzeitig einen Stellenabbau zu verursachen – also mehr Kapital unterm Strich auch der Arbeit in unserer Gesellschaft zu Gute kommt. Höhere Investitionen würden einerseits das Ungleichgewicht zwischen Sparen und Investieren abbauen und andererseits (siehe oben) über die höheren Arbeitnehmerentgelte und höheren Steuern zu einer höheren Gesamtnachfrage der Haushalte und des Staates führen. Der deutsche Außenhandelsüberschuss könnte also auch mit der gesamtwirtschaftlichen Verschiebung von Arbeit zu Kapital verbunden sein.